12 Dic La voce di NoRisk – Verso il 2024: mercati, petrolio, ESG e tendenze in Asia

La settimana passata ha visto dei dati del lavoro US superiori alle aspettative e la tanto “chiamata” recessione continua, almeno oltre oceano, a non manifestarsi.

A seguito dei dati, abbiamo visto un indebolimento dell’oro che è tornato sotto i 2.000 Usd ed un rafforzamento del dollaro che viene scambiato a 1,076 contro Euro. Sempre debole il petrolio tra i 70 e i 75 Usd.

La settimana della famosa COP28 a Dubai dove tutti gli stati principali sono intervenuti per affrontare la questione della decarbonizzazione e della progressiva eliminazione dei combustibili fossili, per ora, non ha visto grandi progressi e, soprattutto, gli stati OPEC+ difficilmente accetteranno di mettere per iscritto che petrolio & gas vadano eliminati velocemente.

Permettetemi un minuto di polemica. Da alcuni anni stati del Medio Oriente, grazie alle fortune petrolifere stanno comprando di tutto: squadre di calcio, brand di lusso, banche, real estate. Ora hanno alzato l’asticella: campionati del mondo di calcio in Qatar già giocati, futura EXPO nel 2030 e probabile assegnazione mondiali di calcio nel 2034 in Arabia Saudita. Ma facciamo la COP28 a Dubai e l’Europa si aspetta una dichiarazione scritta contro i combustibili fossili?

Pare un po’ la stessa storia con la globalizzazione in Cina e con il gas in Russia. Quando ci fa comodo va bene tutto, ma poi “scopriamo” che certi stati non rispettano i criteri ESG. Quanta ipocrisia!

A livello razionale: petrolio e gas ci accompagneranno ancora molto a lungo. Chi investe ne tenga conto.

Il mese di Novembre ha visto il migliore dei mondi possibili sui mercati grazie alla “certezza” sul taglio dei tassi nel 2024.

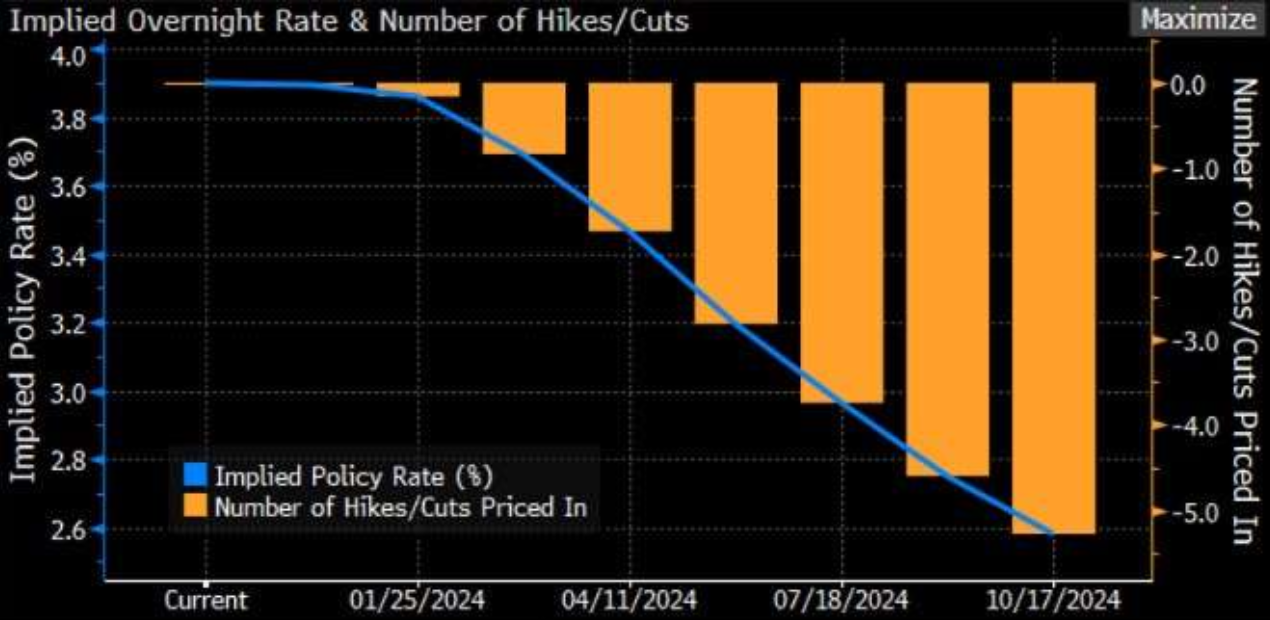

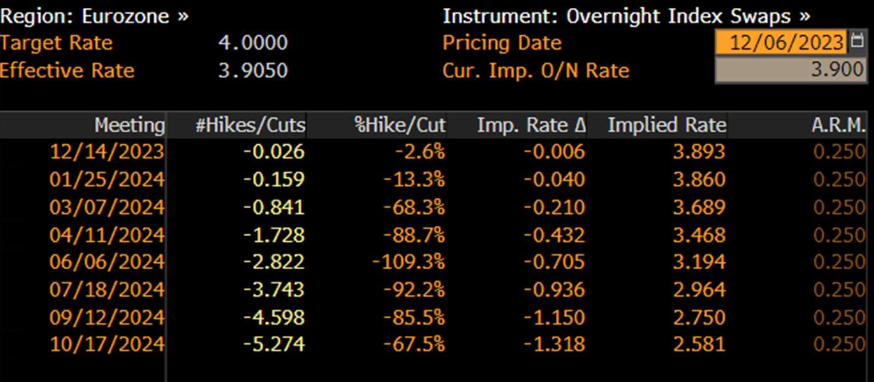

Come si vede dal grafico i tassi sui depositi in Europa nel 2024 sono visti calare dal 4% attuale al 2,6-2,5% intorno a Novembre prossimo.

Qui di seguito, ad ogni riunione futura della BCE, le previsioni di taglio dei tassi.

Se andiamo sulle altre sponde dell’oceano lo scenario non è troppo diverso. Quello che fa riflettere, pero, è la profonda diversità della situazione europea da quella americana: da noi siamo in recessione, mentre negli Stati Uniti ancora in espansione economica.

Per quale ragione si dovrebbero tagliare i tassi in eguale maniera? Forse per il fatto che l’inflazione è in calo in entrambe le aree?

Pensiamo, in generale, che un briciolo di prudenza in più non guasti e che le previsioni per il 2024 siano troppo ottimistiche a livello tassi.

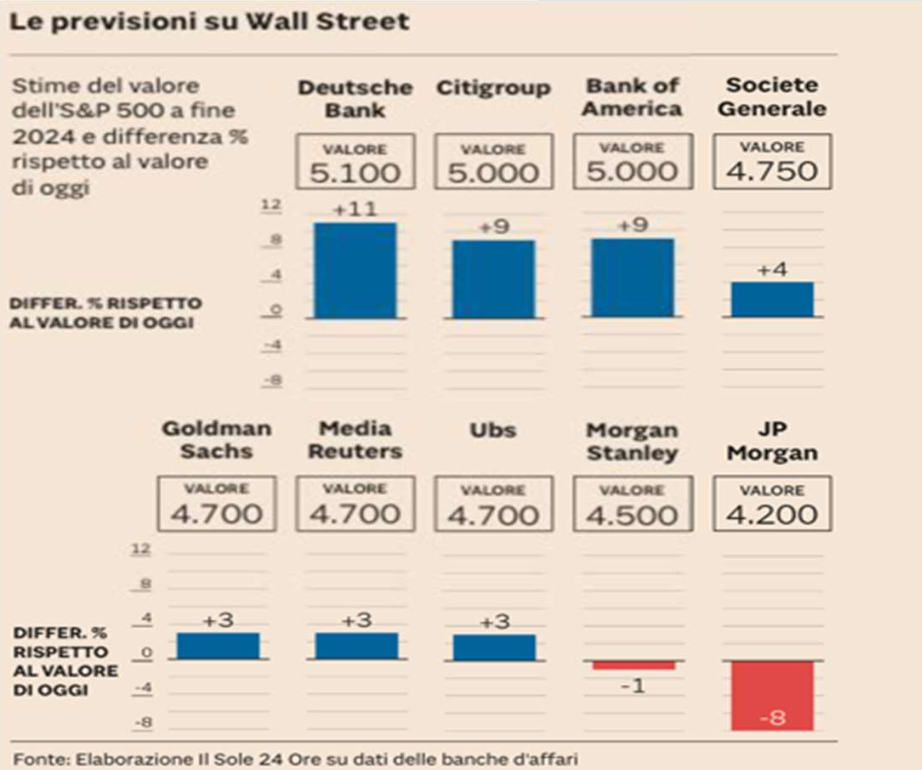

La fine dell’anno è sempre anche il buon momento per le case d’investimento per scrivere le tanto amate proiezioni sui target per gli indici per l’anno successivo.

Qui di seguito le previsioni per il 2024 delle principali banche d’affari per lo S&P 500.

Per la cronaca, oggi, l’indice S&P 500 vale all’incirca 4600 punti. Come sempre i target per l’anno dopo sono SOLO rialzisti (ma questo è marketing, di finanziario c’è ben poco).

La realtà è che il 2023 doveva essere l’anno dei cataclismi sui mercati azionari e così non è stato, pertanto nel 2024 dove c’è troppo ottimismo sulla discesa dei tassi potrebbe essere un anno di qualche complicazione in più o almeno di minori sorprese positive.

Come ultimo dato di questa newsletter abbiamo confrontato l’andamento a 5 anni dell’indice azionario mondo contro gli indici dei mercati emergenti (con e senza Cina).

I risultati sono degni di attenzione.

- L’indice azionario mondo a 5 anni ha un total return in Euro del 75,7%;

- L’indice cinese perde quasi il 17% nello stesso periodo;

- Gli indici dei mercati emergenti (con e senza Cina) guadagnano il 21,5% e il 34,95%.

Considerato che il rendimento deve essere “risk adjusted” NON ci sono confronti che tengano: la parte emerging market che sia con la Cina o senza Cina è la grande delusione degli ultimi 5 anni sul mercato azionario visto che ha contribuito alla volatilità dei PF, ma ha dato un risultato insoddisfacente a livello di performance.

Questo fa capire, ancora una volta, come l’economia dei paesi non sia corrispondente ai mercati finanziari degli stessi.

Nessuno si sogna di dire e/o pensare che la Cina od altri paesi emergenti siano da trascurare o da sottovalutare, ma in borsa le performance sono state generalmente trainate dagli US e parzialmente dall’Europa.

Se uno vuole guardare un paese EM dove la borsa va in parallelo con lo sviluppo del paese stesso bisogna volgere lo sguardo all’India.

La Cina sta pagando un’economia non realmente aperta al mondo e una crisi immobiliare e del debito in generale non troppo diversa da quella vista 15 anni fa dalle nostre parti. Vedremo come ne uscirà.