25 Set Mercato e commissioni affondano i fondi Bilanciati

In questa categoria Morningstar classifica gli OICR bilanciati che presentano come benchmark il 75% del loro patrimonio destinato ai bonds denominati in euro e il 25% in azioni europee. I fondi appartenenti a questo comparto evidenziano però focus di investimento abbastanza eterogenei con alcuni di essi focalizzati per esempio sul mercato italiano, mentre altri, diversamente dal benchmark, estendono il mercato azionario a livello globale persino prevedendo i filtri “social responsible”. Altri ancora prevedono l’esposizione a titoli di società di piccola e media capitalizzazione oppure alle obbligazioni high-yield. Complessivamente questi fondi evidenziano un ampio grado di libertà operativo e quindi dovrebbero essere in grado di implementare scelte attive profittevoli per i risparmiatori.

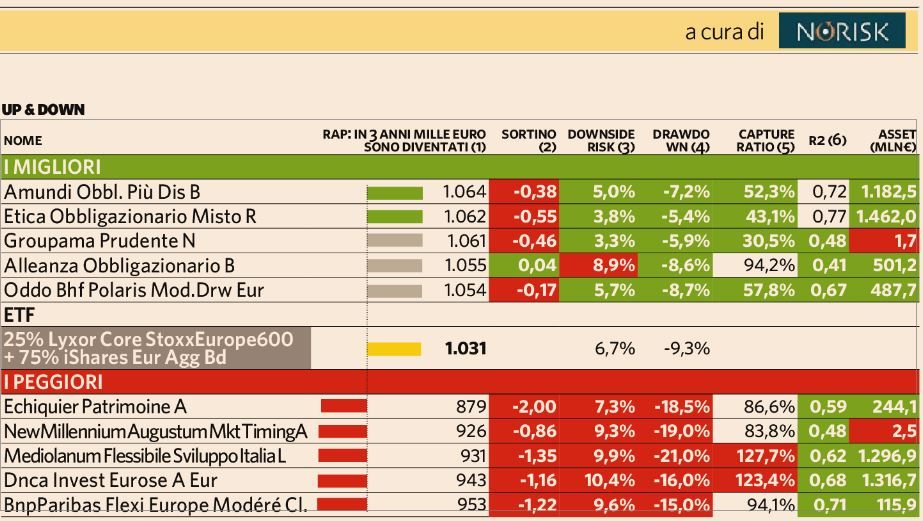

Ma i risultati complessivi ottenuti non potrebbero essere più deludenti: solamente 12 fondi su 129 (9,3%) hanno registrato rendimenti maggiori della strategia comparabile sviluppata attraverso gli ETF. La misurazione delle performance corrette per il rischio (RAP) evidenzia come 20 fondi abbiano fatto meglio del portafoglio passivo (ETF), ma la persistenza nel tempo di questi risultati è molto bassa e i “promossi” secondo la nostra metodologia si riduce ad un singolo strumento: Alleanza Obbligazionario B. L’analisi quantitativa mostra come il gestore di questo fondo sia riuscito a contenere leggermente il rischio nelle fasi negative ma soprattutto a sfruttare i movimenti al rialzo del mercato anche grazie ad una efficiente selezione dei titoli. Un buon numero di fondi analizzati hanno fatto l’esatto contrario ovvero amplificando le fasi negative e contenendo la partecipazione ai rialzi.

Le spese correnti medie della categoria sono pari all’1,44%, ma occorre considerare che un numero non trascurabile di questi fondi può essere investita solo attraverso soluzioni di investimento (es. gestioni patrimoniali). Vi sono diversi strumenti che addebitano commissioni complessive superiori al 2% e non bisogna stupirsi che nessuno di questi abbia registrato risultati migliori della soluzione in ETF. Tra questi segnaliamo Invesco Pan European High Income, Core Series Target Allocation 25 e Amundi Multi Asset Real Return con quest’ultimo che ha registrato perdite nel periodo.

Purtroppo la situazione di mercato obbligazionaria è tale che i rendimenti annui attesi nella curva denominata in euro sono complessivamente vicini allo zero e conseguentemente le commissioni elevate incidono molto di più che in passato sui risultati ottenuti dai fondi. Come reazione al contesto buona parte dei gestori si è avventurata in segmenti rischiosi del mercato dei bonds ed infatti un’ampia porzione della categoria ha registrato una perdita massima di valore superiore al doppio di quanto registrato dalla strategia in ETF. Con i risultati che abbiamo appena esposto.

Abbiamo già analizzato questa categoria su queste pagine nel gennaio 2018 e il 28,6% dei fondi era risultato promosso rispetto allo 0,78% attuale.